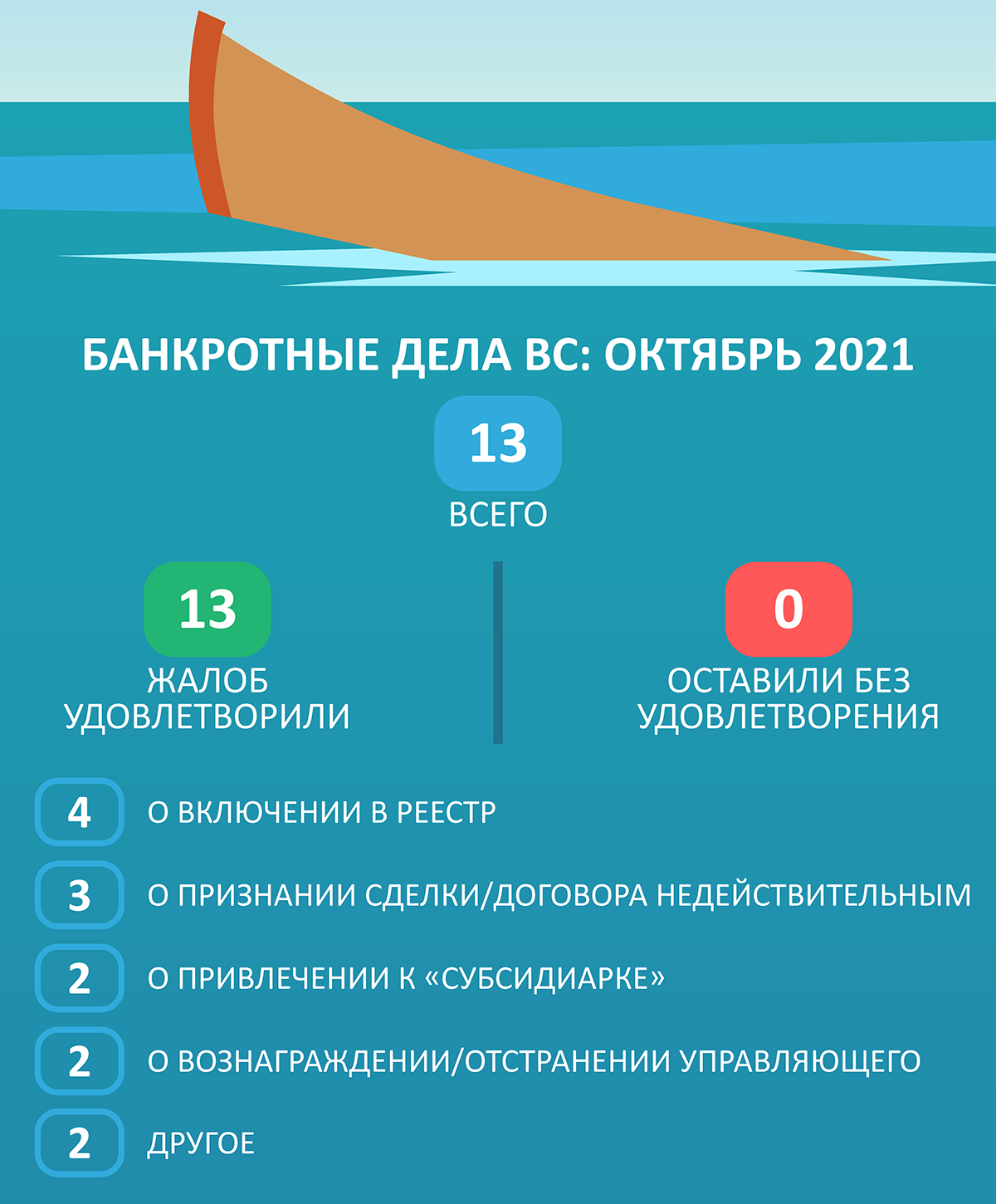

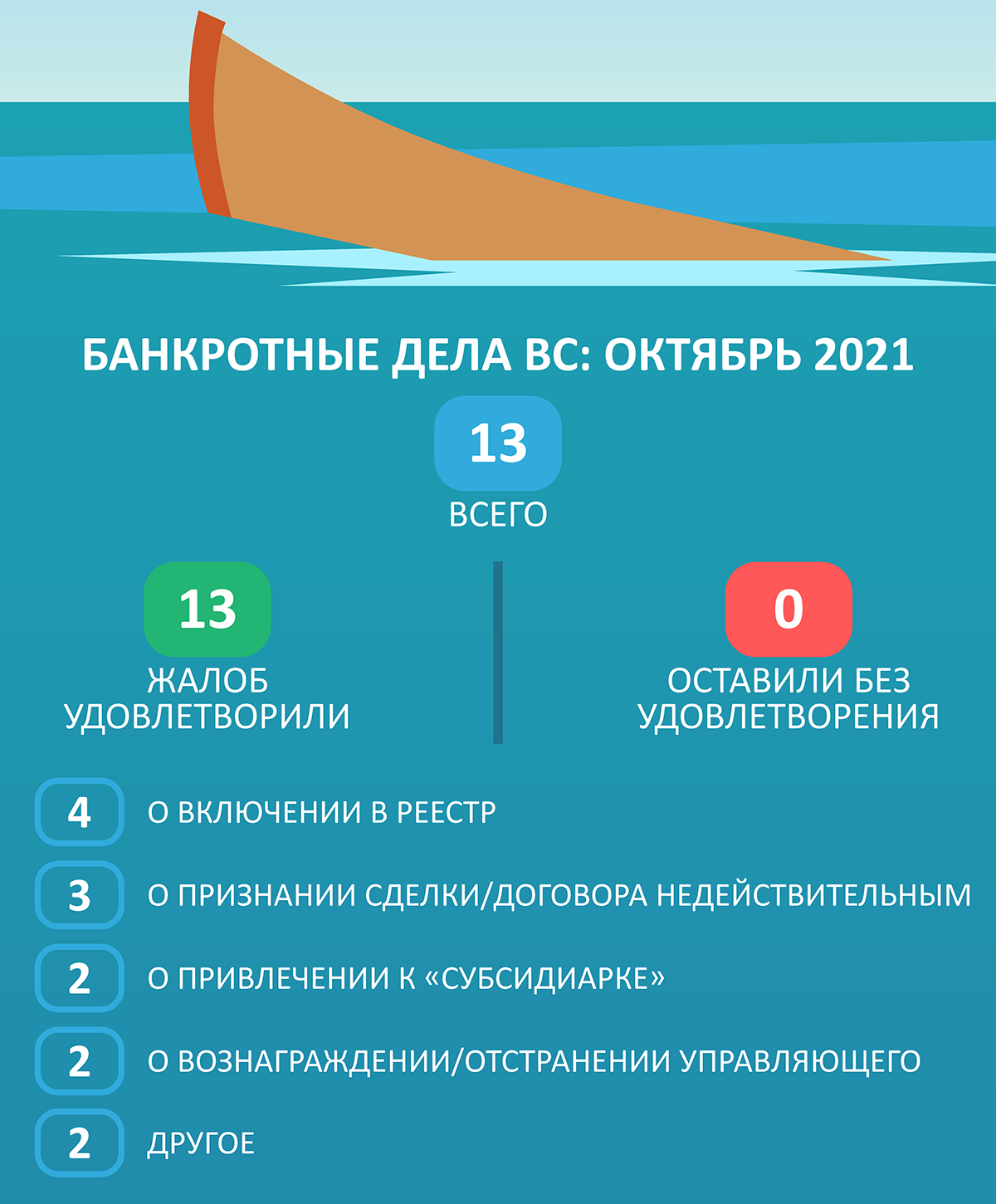

Из почти 50 дел, которые экономколлегия рассмотрела в октябре, 13 касалось банкротства. Верховный суд защитил топ-менеджеров банков от «субсидиарки» и рассказал, когда ответственности смогут избежать руководители МУП. Еще СКЭС разобралась в споре о жадном управляющем, который распродал имущества больше, чем требовалось для расчета с кредиторами, а потом потребовал процент от сделок.

Жадный управляющий

В декабре 2018-го Левана Баяндурова признали банкротом и ввели реализацию имущества (дело № А40-3184/2018). Общий размер требований к должнику составил 1,8 млн руб. 2 июня 2020 года финансовый управляющий Елена Илая утвердила положение о реализации имущества. А спустя несколько дней (9 июня) в АСГМ поступило заявление приятеля Баяндурова Александра Сизонова, который заявил, что хочет погасить все долги своего знакомого. 2 июля Сизонов внес необходимую сумму на депозитный счет суда. Рассмотрение заявления было назначено на 25 августа. Но Илая не стала откладывать торги и уже в августе заключила два договора купли-продажи недвижимости. Управляющей удалось продать участок с домом в Подмосковье и половину квартиры. За это имущество она выручила 9,4 млн руб., после чего потребовала заплатить ей 7% от этой суммы — 662 200 руб.

Первая инстанция решила, что Илая поступила недобросовестно и продала имущество только для того, чтобы получить большее вознаграждение. Апелляция же не увидела в действиях управляющего нарушений и утвердила стимулирующую часть вознаграждения. Это решение подтвердил АС Московского округа, после чего Баяндуров обратился с жалобой в Верховный суд.

Тройка судей под председательством Екатерины Корнелюк объяснила, что в рамках банкротных процедур финуправляющий обязан принимать разумные и экономически обоснованные решения, соблюдать баланс интересов всех участников процесса. Это означает, что он должен стараться не только погасить долги перед всеми кредиторами, но и максимально сохранить имущество должника. «Действия Илая по выставлению имущества на торги при наличии фактически исполненного заявления о погашении требований кредиторов необходимо квалифицировать исключительно как недобросовестные», — подчеркнула СКЭС.

Работа без страховки

АО «Казанская сельхозтехника» признали банкротом в сентябре 2017-го. У одного из кредиторов — «Татфондбанка» (точнее, АСВ) — возникли вопросы к работе конкурсного управляющего Сухроббека Басырова. В частности потому, что тот долго не страховал свою ответственность (с 16 ноября 2019-го до 16 апреля 2020-го). Поэтому Агентство потребовало отстранить управляющего от процедуры (дело № А65-19521/2017). А Басыров обратился в суд с заявлением о выплате процентов по вознаграждению (1,6 млн руб.). Жалобу и заявление объединили для совместного рассмотрения.

Первая инстанция обратила внимание на то, что с 16 ноября управляющий пытался заключить договор дополнительного страхования ответственности, но получал отказы. То есть сделать это Басыров не смог по независящим причинам. В итоге суд не стал отстранять управляющего и подтвердил выплату ему вознаграждения 1,6 млн руб. С этим согласилась апелляция и кассация, тогда АСВ обратилось в Верховный суд.

Экономколлегия напомнила, что управляющий обязан был заключить договор дополнительного страхования в силу п. 2 ст. 24.1 закона «О банкротстве» («Договор обязательного страхования ответственности арбитражного управляющего»). ВС посчитал, что отказы страховых компаний в таких случаях, как правило, зависят от личности, воли или действий самого управляющего. Потому негативные последствия этих отказов нельзя перекладывать на кредиторов, снижая уровень защиты их прав (лишать возможности компенсировать убытки через получение страхового возмещения). СКЭС подчеркнула, что отказы компаний — это не уважительная причина для работы управляющего без страховки. ВС отменил акты нижестоящих судов, а спор вернул в первую инстанцию.

Освободили от «субсидиарки»

Летом 2015-го у «Гринфилдбанка» сменились собственники. Его выкупили Магомед Мухиев и Михаил Янчук. После этого кредитная организация вошла в неформальную группу банков, которую контролировали новые руководители. Тогда же кредитное учреждение начало совершать сомнительные сделки. Оно предоставило заем «дружественным» банкам, хотя те были на грани банкротства. «Гринфилдбанк» купил права требования по кредитам технических заемщиков и неликвидные векселя у банков из своей группы, а еще выдал пять ссуд техническим компаниям. Ущерб от этих сделок составил почти 1,5 млрд руб.

Уже к зиме «Гринфилдбанк» признали банкротом (дело № А40-208852/2015). Конкурсный управляющий в лице Агентства по страхованию вкладов обратил внимание, что «добро» на сомнительные сделки и кредиты давало правление и совет директоров. Поэтому АСВ обратилось в суд, чтобы привлечь к «субсидиарке» 12 менеджеров: двух владельцев банка, членов правления и совета директоров. Этого удалось добиться в отношении собственников банка Мухиева и Янчука, а еще председателя совета директоров Санала Пахомкина и заместителя председателя правления Александра Гуля.

По остальным восьми участникам спор дошел до кассации и вернулся на второй круг. Пятеро членов правления банка (Юрий Шунин, Евгений Лавринов, Наталья Зубрицкая, Елена Горбылева, Александр Воронов) и трое членов совета директоров (Ираида Синицына, Всеслава Федорцова и Ирина Семыкина) уверяли, что не давали согласия на спорные сделки и вообще не влияли на решения банка.

Первая инстанция им не поверила, она освободила от ответственности только Воронова, который вышел из правления в августе, до совершения спорных сделок. Остальных руководителей суд привлек к «субсидиарке» на 6 млрд руб. Другого мнения оказалась апелляция. Она пришла к выводу, что члены правления и совета директоров не влияли на решения банка, они были только номинальными руководителями. Но АС Московского округа отменил это решение, а акт первой инстанции оставил в силе.

В своем определении ВС объяснил, что у кредитных организаций в штате всегда много сотрудников, в том числе занимающих руководящие должности. Это их особенность. Поэтому когда банки банкротятся и контролирующих лиц начинают привлекать к «субсидиарке», то ответчиков обычно много. Но наказывать нужно только тех, чьи действия непосредственно привели к несостоятельности кредитной организации. «Само по себе одобрение сделки лицом, входящим в органы управления банка, еще не говорит, что это лицо помогало выводить активы. Предполагается, что менеджер действовал в соответствии со стандартами разумности и добросовестности, которые обычно применяют в этой сфере» , — подчеркнул ВС. Экономколлегия отменила постановление окружного суда и оставила в силе решение апелляции, тем самым освободив формальных руководителей от «субсидиарки».

Руководитель МУПа не виноват

АС Мурманской области удовлетворил требование частично, одобрив «субсидиарку» для троих руководителей в общей сумме на 49 млн руб. С этим согласилась апелляция и кассация. Тогда управленцы пожаловались в ВС. В мотивировочной части коллегия подчеркнула, что любой разумный руководитель унитарного предприятия не может не осознавать его публичную задачу. Потому не примет самостоятельно решение об обращении в суд с заявлением о банкротстве.

Более того, функционирование МУП «ЖЭК» без субсидирования носило заведомо убыточный характер. И предприятие не могло нормально исполнять обязательства перед поставщиками энергоресурсов независимо от личности руководителя. Директора извещали муниципалитет о финансовых проблемах, но не получали указания, что нужно подавать заявление о банкротстве. Из этого следует, что они хотели помочь МУП преодолеть кризис. ВС подчеркнул, что исключает ответственность директоров. В итоге от отменил решения трех инстанций, а спор вернул в Арбитражный суд Мурманской области.

Коротко о других интересных выводах ВС

✔️ ВС разрешил нарушать очередность требований кредиторов в экстраординарных случаях (дело № А28-2865/2016).

✔️ Суды могут сами переквалифицировать заявленные в качестве убытков требования в трансформированное денежное обязательство (дело № А24-3034/2020).

✔️ При проверке обоснованности требований кредитора нужно учитывать информацию из «Прозрачного бизнеса» — сервиса открытых данных ФНС (дело № А40-84439/2019).

✔️ ВС напомнил, что нужно тщательно проверять наличие и размер задолженности, чтобы деньги от реализации конкурсной массы не пошли фиктивному кредитору (дело № А40-267855/2018).

❌ Если вред причинен до возбуждения дела о банкротстве, то требование о возмещении нельзя признать текущим (дело № А40-73626/2018).

❌ Если представитель пришел в суд, а его не пригласили в зал, это ограничение прав его доверительницы на доступ к правосудию (дело № А53-3622/2019).

❌ Заявленное с опозданием требование удовлетворят за счет имущества, оставшегося после расчетов с реестровыми кредиторами (дело № А40-26474/2016).

Источник: Право.ру